Почему пора кратно повышать норматив продаж дизтоплива на бирже?

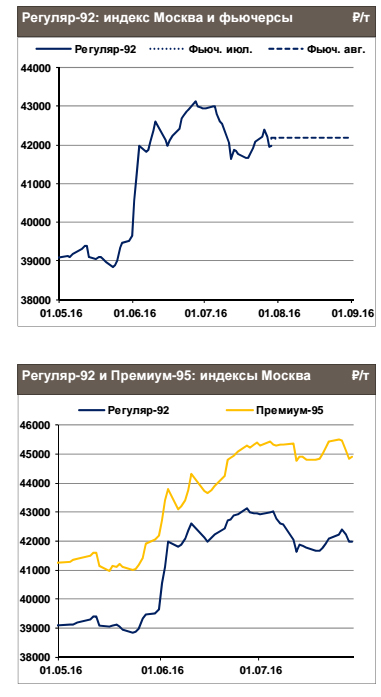

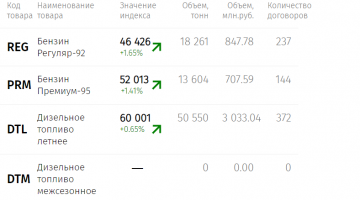

29 июля биржевые цены дизельного топлива на Московском НПЗ, Рязанской НПК и ЯНОСе составили 33900–34150 ₽/т. Днем ранее экспортный паритет для трубопроводных партий дизельного топлива производства Московского НПЗ в направлении Приморска — самый высокий среди существующих маршрутов экспорта — рухнул до уровня 28420 ₽/т.

Таким образом, премия внутреннего рынка для дизельного топлива на НПЗ Центрального федерального округа в прошлую пятницу была на уровне 5500 рублей на тонну. Ранее были эпизоды, когда ФАС России озвучивала претензии к нефтяным компаниям из-за столь высокой премии внутреннего рынка по дизтопливу. В мае, когда экспорт ДТ был более привлекательным по сравнению с его реализацией на внутреннем рынке, нефтяные компании резко снизили продажи товара на бирже и увеличили экспортные поставки.

Так, в марте 2016 года доминирующие компании реализовали на СПбМТСБ 339 тыс. т дизельного топлива в соответствии с требованиями Совместного приказа ФАС России и Минэнерго России, по данным биржи. В апреле доминанты продали 311 тыс. т дизтоплива, а в мае — 233 тыс. т товара со словами «скажите спасибо, что на фоне премиального экспорта мы перевыполнили норматив». В итоге за май 2016 года биржевая цена дизельного топлива на НПЗ Центрального федерального округа выросла более чем на 12% — с 30600 до 34350 ₽/т.

В мае привлекательный экспорт дизельного топлива позволил нефтяным компаниям объяснить и сокращение биржевых продаж товара, и увеличение экспорта, и рост цен.

Экспортируя дизельное топливо, нефтяные компании сейчас получают на 5000–6000 рублей на тонну меньше, чем продавая его на внутреннем рынке. Несмотря на это, мы не видим ни существенного увеличения продаж дизельного топлива на СПбМТСБ, ни адекватного динамике экспортного паритета снижения биржевых цен. В чем причина, и как эту ситуацию исправить? Судя по всему, норматив продаж дизельного топлива на бирже на уровне 5% от производства для каждой доминирующей компании и 4% от производства для всех доминирующих субъектов в совокупности себя изжил. На рынке автомобильного бензина за товар состязаются независимые сети АЗС и сбытовые предприятия нефтяных компаний. Причем слишком активные закупки вторых гарантированно привлекают внимание ФАС России.

На рынке дизельного топлива, помимо независимых сетей АЗС и «сбытов» нефтяных компаний, присутствуют промышленные предприятия. Для последней категории покупателей не существует такого понятия как маржа «на пистолете». Кроме того, промышленники могут иметь стойкие предпочтения к дизельному топливу определенных нефтяных компаний и НПЗ. В итоге мы имеем рынок экспортно ориентированного дизельного топлива, которое зачастую хуже реагирует на снижение экспортного паритета, чем неэкспортный автобензин. Из этого следует, что существующий норматив по реализации дизельного топлива на СПбМТСБ недостаточен для удовлетворения спроса на биржевой площадке. В итоге вместо установления адекватной рыночной цены дизтоплива мы периодически наблюдаем рекордные премии внутреннего рынка, которые являются ничем иным, как отражением недостаточного предложения товара.

Таким образом, оптимальным решением проблемы видится увеличение обязательного норматива продаж дизельного топлива на СПбМТСБ в два раза в сравнении с действующим, то есть до 10% от производства для каждой доминирующей компании. К слову, для автобензина было бы целесообразно рассмотреть введение плавающего норматива продаж с минимальными требованиями на уровне 20% в сезон высокого спроса с мая по сентябрь. Это позволило бы обеспечить дополнительное предложение товара на рынке именно тогда, когда он пользуется высоким спросом.

Анализ российского рынка нефтепродуктов Ринат Хантемиров, ПКП «МОБОЙЛ»

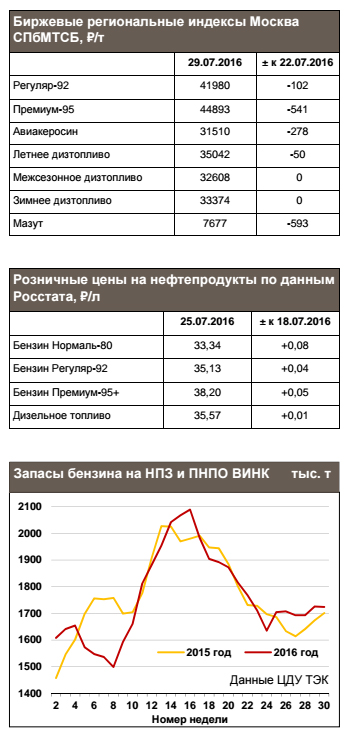

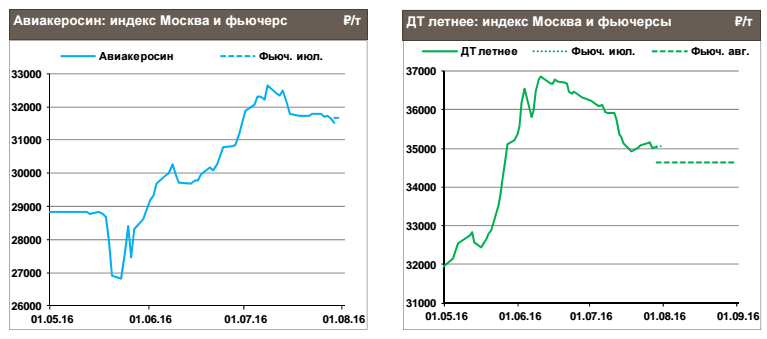

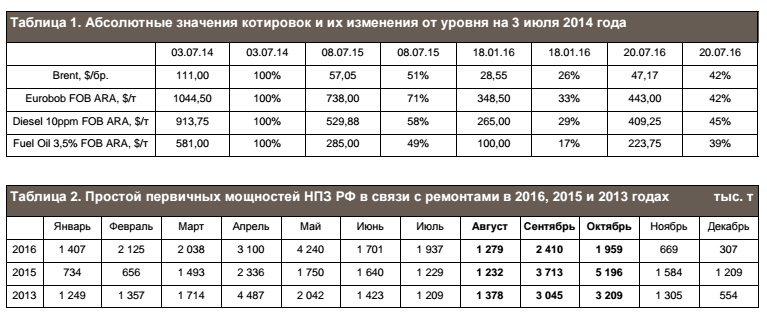

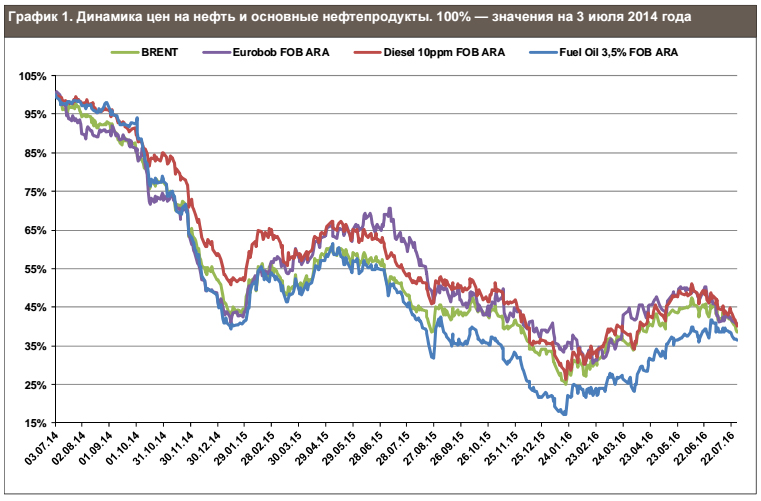

Текущий год складывается не очень удачно для мировой нефтепереработки. На графике 1 на странице 5 показано изменение цен на нефть и основные нефтепродукты с июля 2014 года (по данным Thomson Reuters). За 100% приняты значения на 3 июля 2014 года. Видно, например, что 20 января 2016 года на пике падения цены на мазут составляли лишь 17% от уровня на 3 июля 2014 года.

В таблице 1 на странице 4 приведены абсолютные значения котировок и их изменения от уровня на 3 июля 2014 года

в июле 2014, 2015 и 2016 годов (по данным Thomson Reuters).

В прошлом году производство бензина и дизельного топлива приносило переработчикам хороший доход, поскольку цены на них снижались медленнее по сравнению с ценами на нефть. Однако в 2016 году ситуация оказалась противоположной.

Спрос на бензин в мире этим летом оказался ниже ожиданий. Запасы бензинов, накопленные в период высокой маржи переработки и в надежде на высокий спрос этим летом, достигли рекордных уровней. И, что хуже всего, цены на бензин в этом году начали снижаться на месяц раньше, чем в 2015 году.

Вернемся к российскому рынку нефтепродуктов, который в летнее время, как правило, живет собственной жизнью.

Рынок автобензина

По данным «ЦДУ ТЭК», товарные остатки автомобильного бензина на НПЗ и ПНПО нефтяных компаний с середины июня стабилизировались на уровне 1,7 млн т. Так, 25 июля они составляли 1,724 млн т, это примерно на 25 тыс. т больше, чем год назад.

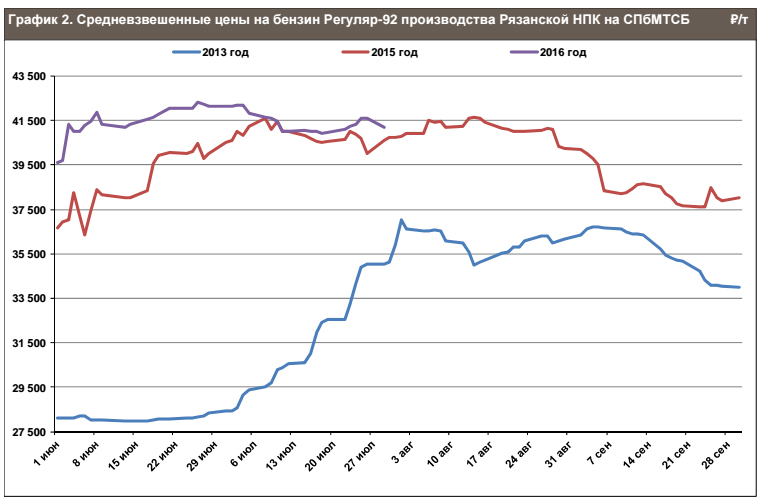

Впереди еще два месяца относительно высокого спроса на автобензин. Однако, на мой взгляд, рынок уже готов развернуться, и в ближайшие неделю или две цены на бензин перейдут к падению. Иными словами, тренд на снижение цен на российском рынке бензины в этом году, скорее всего, установится раньше, чем в предыдущие годы.

Как мы видим, в 2013 году цены на бензин держались до середины сентября, а в 2015 году — до конца августа. Аномальный 2014 год не берем в расчет в связи с многочисленными авариями на заводах. В этом году российский рынок бензина, вероятно, выйдет из летнего диапазона высоких цен до середины августа. Причины — снижение внутреннего потребления, достаточные объемы производства бензина класса 5, и «щадящий» график осенних ремонтов НПЗ.

Ниже на таблице 2 приведены данные «ЦДУ ТЭК» о суммарном простое первичных мощностей российских НПЗ в связи с ремонтами в 2016, 2015 и 2013 годах с разбивкой по месяцам.

В августе–октябре 2016 года выбывающие мощности первичной переработки составят 5658 тыс. т. Для сравнения: за такой же период 2015 года выбывающие мощности первичной переработки составили 10142 тыс. т, а в августе–октябре 2013 года — 7633 тыс. т. В связи с этим нефтяные компании, вероятно, не будут формировать запасы нефтепродуктов на период осенних ремонтов и предпочтут распродать августовский товар на открытом рынке, пока он дает высокую премию к экспортному паритету. В предыдущие годы, напомню, накопление запасов бензина перед ремонтами поддерживало цены из-за временного снижения предложения на рынке и создания на ряде базисов искусственного спроса.

Падение мировых цен на нефть и нефтепродукты сделало российский рынок сильно премиальным. Это привлекает на наш рынок белорусских продавцов и увеличивает потенциал будущего падения цен. В отсутствие форс-мажорных ситуаций, описанный выше сценарий снижения цен на бензины, на мой взгляд, является наиболее вероятным. Возможный небольшой рост цен в начале августа, скорее всего, будет последним движением рынка вверх перед началом снижения цен.

Рынок дизельного топлива

По данным «ЦДУ ТЭК», товарные остатки дизельного топлива на НПЗ, ПНПО нефтяных компаний и в системе «Транснефтепродукта» 25 июля составили 2,09 млн т, что примерно на 100 тыс. т ниже, чем год назад. В конце прошлой недели экспортный паритет для летнего дизельного топлива составлял 27500–28500 ₽/т для НПЗ в Поволжье. Внутренние цены на этих же заводах были на уровне 32300–33300 ₽/т.

Ценам на дизельное топливо оказывают поддержку высокий спрос на ГСМ в связи с уборочными работами и сравнительно небольшие остатки дизтоплива.

С другой стороны, на цену дизельного топлива давят низкий экспортный паритет и падение внутренних цен на нефть с поставкой в августе на 1500–2000 рублей по сравнению с июльскими партиями. Второй фактор вызовет удешевление заменителей дизтоплива, которые производят мини-НПЗ.

В совокупности, эти факторы не оставляют шансов на рост цен на дизельное топливо. Цены на дизельное топливо, вероятно, продолжат постепенно снижаться. Более того, в случае роста объемов продаж товара, цены могут обвалиться.

Рынок мазута

Те же драйверы — низкий экспортный паритет и грядущее удешевление продукции мини-НПЗ — давят и на рынок мазута.

Цены поддерживаются низкими объемами продаж. При этом, как только на рынке появляется дополнительный товар, цены проседают.

В середине августа начинаются закупки мазута для нужд энергетиков, что может на какое-то время поддержать стоимость топлива на бирже.

Нет Комментариев